Unternehmenstransaktion mit ToprakHeßler

1. Einführung

Unternehmenstransaktionen bzw. generell /mergers acquisitions (M&A) haben eine entscheidende Rolle für die wirtschaftliche Entwicklung. Um die Konkurrenzfähigkeit zu gewährleisten, Innovationen zu entwickeln und zu erhalten, werden Unternehmen bzw. Unternehmensteile erworben oder veräußert, verschmolzen oder getrennt, kooperiert, Allianzen oder Joint Ventures geschlossen, Management Buy Outs (MBO) oder Management Buy Ins (MBI) vorgenommen und Börsengänge oder Delistings (Börsenrückzug) durchgeführt. Die Anwälte der Kanzlei ToprakHeßler können hierbei die Durchführung der passenden Maßnahmen vornehmen. Darüber hinaus ist die Außenwirkung von nicht zu unterschätzender Faktor.

Unter Management Buy-Out versteht man, den Kauf des Unternehmens durch die bisherigen Manager. Von einem Management Buy-In spricht man, wenn bisher dem Unternehmen fremde Manager dieses oder die Anteile an dem Unternehmen erwerben.

Gerade im Rahmen des Management Buy-Out Verfahrens entstehen rechtliche Probleme, da die Manager in einen Loyalitätskonflikt geraten. Die Manager, die das Unternehmen kennen, müssen Verhandlungen mit externen Dritten (z.B. Banken, Kunden, Lieferanten etc.) führen. Hier wird nicht nur die Arbeitskraft für die eigenen Interessen investiert. In der Regel wollen die Finanzierer auch Informationen über das Unternehmen haben, wodurch die Manger bei Preisgabe von Informationen gegen die Geheimhaltungspflichten verstoßen könnten.

Die Komplexität einer Unternehmenstransaktion kann das unternehmenseigene Management teilweise nicht abschätzen bzw. aufgrund anderer Aufgaben (Abwicklungsarbeit) nicht nachkommen. Daher sind externe Berater als Fachleute zur Unterstützung dringend anzuraten. Auch die Rechtsprechung betont die Notwendigkeit der Einholung von sachverständiger Beratung für die verantwortlichen Entscheidungsträger des Unternehmens, wonach die Entscheidungsträger zu einer umfangreichen und mit äußerster Sorgfalt zu führende Prüfung verpflichtet sind (LG Hannover 1977, BGH 1977).

2. Der Ablauf einer Transaktion

Im Falle der Veräußerung des Unternehmens wird der Verkaufspreis aufgrund einer Unternehmensbewertung ermittelt und anschließend mit den notwendigen Mindestinformationen ein Informationsmemorandum erstellt. Mittels des Memorandums werden die potentiellen Kaufinteressenten angeschrieben. Um dem Geheimhaltungsinteresse des Verkäufers entgegen zu kommen und die tatsächlichen Interessenten herauszufiltern, wird von den potentiellen Käufern die Unterzeichnung einer Geheimhaltungsvereinbarung in Form eines „Letter of Intent“ verlangt. Der potentielle Käufer wird verlangen (falls er noch keine verbindlichen Zusagen gemacht hat) jederzeit ohne Kosten aus dem Bietungsverfahren aussteigen zu können, wobei hier bereits eine Vereinbarung für die Ersetzung der bereits angefallenen Kosten getroffen werden kann („Break-up-Fee“).

Nach dem die Kaufinteressenten ihre verbindlichen Angebote (Binding Offer) abgegeben haben, erhalten sie umfangreichere Informationen über das zu veräußernde Unternehmen. Hierfür werden Regelungen für die Nutzung des Datenraums (Data Room) und dessen Inhalt (data room Index) getroffen, damit der Kaufinteressent eine sog. „Due Diligence“, d.h. eine mit der erforderlichen Sorgfalt vorgenommene Prüfung des Unternehmens, durchführen kann. Dadurch soll die Preisgabe von sensiblen Unternehmensdaten an Konkurrenten verhindert werden.

Nach dem sich der Verkäufer für einen oder mehrere Käufer entschieden hat, beginnen die Vertragsverhandlungen mit diesen.

Verkauft können sowohl alle Vermögensgegenstände des Unternehmens (Asset Deal), wobei wegen des Bestimmtheitsgrundsatzes alle Wirtschaftsgüter und Verbindlichkeiten (bzw. die Bilanz und das Inventarverzeichnis) einzeln in den Vertrag aufgenommen werden müssen.

Andererseits können die Anteile am Unternehmen veräußert werden (Share Deal). Diese Form der Veräußerung stellt ein Rechtskauf dar. Das zu veräußernde Unternehmen bleibt nach wie vor Inhaberin der Vermögensgegenstände, so dass Vertragsbeziehungen mit Dritten in der Regel mangels Übertragungstatbestandes keiner Zustimmung bedarf. Lediglich der Anteilsinhaber hat sich gewechselt. Hierbei ist jedoch zu beachten, dass das zu veräußernde Unternehmen keine Verträge abgeschlossen hat mit „Change of Control“ Klauseln abgeschlossen hat. Hiernach hat der Vertragspartner im Falle des Inhaberwechsels ein Kündigungsrecht.

3. Wesentliche Schritte einer Transaktion

Der erste Schritt: Vor Beginn der Vertragsverhandlungen werden über die grundsätzlichen Punkte Regelungen getroffen. Diese Regelungen werden innerhalb von „Letter of Intent“ oder „Memorandum of Understanding“ festgehalten. Letter of Intent (LoI) wird definiert als die (unverbindliche) Absichtserklärung des Käufers (einseitig), mit dem Verkäufer unter bestimmten Voraussetzungen einen in gewissen Modalitäten skizzierten Vertrag schließen zu wollen. Innerhalb von Memorandum of Understanding (MoU) werden die Eckpunkte des noch in Zukunft abzuschließenden Vertrags festgehalten und stellt ein zweiseitiger Vertrag dar. Memorandum of Understanding unterliegt keiner rechtlichen Bindungen.

Der zweite Schritt: Vor Beginn bzw. während der Vertragsverhandlungen wird der Käufer eine sog. Due Diligence durchführen, um die rechtliche und wirtschaftliche Situation des zu veräußernden Unternehmens mit der erforderlichen Sorgfalt überprüfen zu können. Hierbei hat insbesondere der Verkäufer darauf zu achten, welche Informationen er den potenziellen Käufern zur Verfügung stellen möchte. Je weniger Informationen zur Verfügung gestellt werden, desto höher ist das Interesse des potenziellen Käufers nach detaillierten Garantien im Kaufvertrag. Andererseits kann der potenzielle Käufer die gewonnenen Informationen nutzen, um diese für sein Unternehmen zu verwerten.

Im Rahmen der Due Diligence werden geprüft:

Grunddaten des Unternehmens: Handelsregistereinträge, Managementstruktur, Gesellschafterliste, Stammkapital/Grundkapital, Verfügungsbefugnisse, Beschlüsse der Gesellschafter-/Hauptversammlung usw.

Geschäftsverträge: Kundenverträge, Kreditverträge, Lizenzverträge, Leasing-/Mietverträge, Versicherungen, Marken- und Patentrechte, behördliche Genehmigungen usw.

Arbeitnehmerstruktur: Kündigungsmöglichkeiten (sowohl von der Belegschaft als auch von den Geschäftsführern/Vorständen/Aufsichtsräten), Pensionsverpflichtungen, sonstige Vereinbarungen mit dem Betrieb.

Geschäftsvermögen: Inventar, Immobilien, Rücklagen für Rechtsstreitigkeiten.

Das Ergebnis der Überprüfung wird in einem Report festgehalten. Der potenzielle Käufer wird in der Regel den Vertrag unter Ausschluss des gesetzlichen Gewährleistungssystems mit ein eigenständiges Gewährleistungs- und Haftungssystem vereinbaren.

Die Geschäftsführer/Vorstände der zu veräußernden Gesellschaft müssen darauf achten, ob und wie viel Informationen über die Gesellschaft an die potenziellen Käufer mitteilen dürfen, § 93 Abs. 1 Satz 3 AktG – analog für den Geschäftsführer. Vertrauliche Angaben sind Angelegenheiten, deren Mitteilung sich für die Gesellschaft nachteilig auswirken kann, selbst wenn sie allgemein bekannt und keine Geheimnisse sind. Geheimnisse der Gesellschaft sind Tatsachen mit Bezug zur Gesellschaft, die nur einem eng begrenzten Personenkreis bekannt, also nicht offenkundig sind, wenn sie nach dem bekundeten oder mutmaßlichen Willen der Gesellschaft geheim zu halten sind und wenn an der Geheimhaltung ein objektiv zu bestimmendes, berechtigtes wirtschaftliches Interesse besteht. Die Geschäftsführer/Vorstände haben einen weiten unternehmerischen Spielraum bei der Zulassung der Due Diligence und damit einhergehende Informationspreisgabe, da die potenziellen Käufer mit einer Aufklärung über auch vertrauliche Angaben rechnen dürfen. Im Interesse der Gesellschaft ist folglich abzuwägen, ob die vertrauliche Angaben weitergegeben werden oder eine Due Diligence nicht durchführen zu lassen und dadurch die Vertragsverhandlungen und den Abschluss des Kaufvertrages möglicherweise gefährden. Auch hierbei können neutrale Berater (z.B. Wirtschaftsprüfer) eingeschaltet werden, die eine Due Diligence durchführen und die potenziellen Käufer lediglich über das Ergebnis einer informieren.

Die ordnungsgemäße Vornahme der Due Diligence Prüfungen ist besonders wichtig, um die ggf. das Insolvenzrisiko des Unternehmens vorauszusehen. Das Risiko des Käufers kann hierbei erheblich sein. Beim Erwerb des Unternehmens haftet der Erwerber für alle im Betrieb des Geschäfts begründeten Verbindlichkeiten des früheren Inhabers gem. § 25 HGB.

Auch die Haftung nach § 613a BGB (Betriebsübergang) greift im Insolvenzeröffnungsverfahren. Der Käufer haftet demnach für die rückständigen Entgeltansprüche von Arbeitgebern und Sozialversicherungsansprüche.

Die Haftungsfreistellung des § 75 Abs. 2 AO greift auf den Unternehmenskauf im Insolvenzverfahren zugunsten des Käufers. Außerhalb des Insolvenzverfahrens haftet der Käufer gem. § 75 Abs. 1 Satz 2 AO beschränkt auf das übernommene Vermögen. Daher ist es ratsam, im Rahmen von Due Diligence Prüfung bei dem zuständigen Finanzamt eine Auskunft über die ausstehenden Steuern einzuholen (ggf. mit Zustimmung des Verkäufers, § 30 Abs. 4 Nr. 3 AO.

Der dritte Schritt: In dem letzten Schritt wird der endgültige Kaufvertrag unterzeichnet. Dennoch ist das Unternehmen noch nicht übergegangen. Die Unterzeichnung des Vertrages lässt lediglich Pflichten und Rechte für beide Parteien aufleben. Die dingliche Übereignung muss noch geschehen. Hierfür können bestimmte Bedingungen geknüpft werden, sog. „Closing Conditions“. Mit dem Closing geht das Unternehmen endgültig auf den Käufer über. Bei der Übertragung der GmbH Anteile ist die notarielle Beurkundung Pflicht, § 15 Abs. 3, Abs. 4 GmbHG.

4. Wesentliche Vertragsinhalte

Der nachfolgend dargestellte Vertragsinhalt variiert im Einzelfall und ist der jeweiligen Transaktion abhängig.

Im Rubrum werden die Vertragsparteien bezeichnet.

In der Präambel wird der wesentliche Zweck der Vereinbarung und Ziel der Transaktion festgehalten. Die Präambel dient in Streitigkeiten als Auslegungshilfe, um das von den Vertragsparteien Gewollte zu erkennen.

Der Vertragsgegenstand fasst entweder alle Wirtschaftsgüter des Unternehmens im Rahmen von Asset Deal oder die Gesellschaftsanteile im Rahmen von Share Deal zusammen.

Der Kaufpreis, die auch in Form von Aktien möglich ist. Die Zahlungsmodalitäten, ggf. „Earn Out“ Regelung (Teil des Kaufpreises wird zu einem späteren Zeitpunkt erfolgsabhängig gezahlt).

Closing (Vollzug), demnach die endgültige Übertragung der Wirtschaftsgüter bzw. der Geschäftsanteile. Hierbei wird geregelt, wann der Vollzug stattfinden soll, unter welchen Voraussetzungen der Vollzug stattfinden soll und ob Vollzugshindernisse geregelt werden soll (Rücktrittsrecht).

Eine Garantievereinbarung, die ein eigenständiges Gewährleistungs- und Haftungssystem unter Ausschluss der gesetzlichen Gewährleistungsansprüche festlegt. Hierfür kann eine sog. Waranty-and-Indemnity-Insurance (W&I Versicherung) abgeschlossen werden, um Schäden aus der Verletzung der Garantie abzusichern. Geregelt wird daneben die Verjährung der Garantieansprüche des Käufers.

Verhaltenspflichten des Verkäufers bis zum Closing (Vollzug), wonach der Verkäufer das Unternehmen mit der Sorgfalt eines ordentlichen Kaufmanns führen muss und alle ungewöhnlichen Geschäfte erst mit der Zustimmung des Käufers vornehmen darf, damit das Unternehmen und im Ergebnis der Vollzug des Vertrages nicht gefährdet wird.

Verhaltenspflichten nach dem Closing, wonach der Verkäufer ggf. verpflichtet ist, Wettbewerbshandlungen (dazu ist die Aufnahme einer Wettbewerbsklausel notwendig) und Abwerben von Personal und Kunden zu unterlassen. Bei Verstoß gegen diese Verhaltenspflichten kann der Käufer Schadensersatzansprüche vereinbaren.

Geheimhaltungsvereinbarungen gegenüber der Öffentlichkeit oder Presseerklärungen.

Regelungen über die Kostentragung (Beraterkosten, Notarkosten, Verkehrssteuer etc.).

Schlussbestimmungen, z.B. über die Geltung der Rechtsordnungen eines Landes, Schiedsvereinbarungen usw.

Unterschriften.

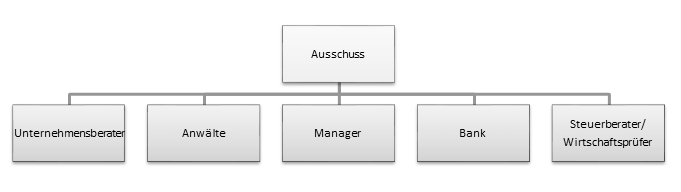

Eine typische Organisation für die Unternehmenstransaktion sieht wie folgt aus:

Unternehmensbewertung

Im Rahmen der Unternehmensbewertung gibt es verschiedene Ansätze, wie der Wert des Unternehmens zu bestimmen ist. Wenn ein Unternehmen veräußert werden soll, ist zunächst zu entscheiden, für welchen Zweck die Bewertung erfolgen soll. Die Bewertung im Rahmen einer Unternehmensnachfolge fällt anders aus als die Unternehmensbewertung im Rahmen eines Verkaufs. Auch innerhalb des Unternehmensverkaufsvorgangs kann es zu divergierenden Bewertungsansätze kommen (z.B. Ermittelt der Veräußerer den Wert des Unternehmens bei unveränderter Fortführung des Unternehmens. Dieser Unternehmenswert wäre für den Erwerber fehlerhaft, falls er das Unternehmen nicht unverändert fortführen möchte).

In der Praxis haben sich drei methodische Grundlagen für die Bewertung eines Unternehmens durchgesetzt: Gesamtbewertungsverfahren und Einzelbewertungsverfahren.

1. Gesamtbewertungsverfahren

Innerhalb des gängigen Gesamtbewertungsverfahrens wird das Unternehmen wiederum mit der Ertragswertmethode oder Discounted Cash Flow Methode bewertet.

Ertragswertmethode: Nach dieser Methode wird der Wert des Unternehmens anhand der zukünftigen Überschüsse (Aufwendungen und Erträge) bestimmt. Nach dieser Methode werden die Betriebsergebnisse der letzten Jahre des laufenden Geschäftsjahres sowie die zukünftigen Planzahlen (inkl. der Steuerzahlungen) in ansatzgebracht. Hierbei werden die Anlageinteressen des Käufers berücksichtigt.

Discounted Cash Flow Methode: Diese Methode gleicht zwar der Ertragswertmethode, jedoch wird hierbei auf die Kapitalisierung von Zahlungsmittelüberschüssen, also dem Cash-Flow abgestellt. Der Cash-Flow kann über die Gewinn- und Verlustrechnung abgelesen werden und kann so die Finanzkraft des Unternehmens darstellen. Innerhalb dieser Methode wird die Berechnung i.d.R. nach dem WACC-Ansatz (Weighted Average Cost of Capital) vorgenommen.

2. Einzelbewertungsverfahren

Innerhalb des Einzelbewertungsverfahrens wir der Unternehmenswert aufgrund der zu einem Stichtag vorhandenen Vermögensgegenstände bestimmt, wobei auch diese Methode unterteilt ist in Substanzwertverfahren und Liquidationswertverfahren.

Substanzwertverfahren: Diese Methode ermittelt das Ergebnis der Vermögensgegenstände abzüglich der Schulden. Der Substanzwert wird daher auch als Rekonstruktionswert bezeichnet, da hier die Aufwendung von Investitionen für den hypothetischen Aufbau eines vollkommen identischen Unternehmens zugrunde gelegt werden. Eine Prognose der zukünftigen Unternehmensentwicklung ist nicht notwendig.

Liquidationswertverfahren: Nach dieser Methode wird die Zerschlagung des Unternehmens und der daraus entstehende Veräußerungserlös der Vermögensgegenstände des Unternehmens zugrunde gelegt. Die Summe der Veräußerungserlöse inkl. immaterieller Vermögensgegenstände abzüglich der Veräußerungskosten und Schulden des Unternehmens ergibt den Liquidationswert.

Arbeitsrecht

Für Unternehmenstransaktionen ist das Arbeitsrecht von wichtiger Bedeutung. Hierbei spielt nicht nur die Norm des § 613 a BGB für Unternehmenskäufe eine Rolle. Bei Betriebsübergängen kann der Übernehmer durch Fusionsmaßnahmen hohe Lohnkosten des zu übernehmenden Betriebes (Tarifvertragsabhängig) sparen.

Für die Norm § 613 a BGB ist es von erheblicher Bedeutung, ob der Erwerber des Zielunternehmens im Wege von Asset Deal (Übertragung aller Vermögensgegenstände und Verbindlichkeiten) oder Share Deal (Erwerb der Anteile des Unternehmens) vollzogen wird.

§ 613 a BGB kommt beim Erwerb des Zielunternehmens in Wege von Share Deal nicht zur Anwendung, da sich der Arbeitgeber durch die Anteilsübertragung nicht verändert. Demzufolge hat der Erwerber auch kein Widerspruch des Arbeitnehmers (§ 613 a Abs. 6 BGB) zu befürchten.

Beim Asset Deal hingegen wird der Betrieb oder ein Betriebsteil verkauft, wodurch die Voraussetzungen des § 613 a BGB erfüllt werden. Hierbei sollten die Folgen dieser Maßnahme sowohl dem Erwerber als auch dem Veräußerer bekannt sein. Das Arbeitsverhältnis zwischen dem Veräußerer und den widersprechenden Arbeitnehmer bleibt bestehen.

FAQ

Welche Prüfungen sind im Vorfeld von Transaktionen vorzunehmen?

Im Vorfeld sollten die Beteiligte überprüfen, ob sich der Unternehmenserwerb für das unternehmerische Ziel lohnt. Hierbei sind neben den Kosten auch die Wettbewerbssituation zu beachten. Aber auch durch Aufnahme von strategischen Partnern als Gesellschafter und die Erhöhung des Eigenkapitals (private equity) kann eine Maßnahme darstellen, die den Verkauf des Unternehmens nicht mehr notwendig machen.

Gerade im Mittelstand steht der Fokus auf Wachstum. Hierfür gibt es für verschiedene Branchen alternative Lösungen.

Die Gesamtkosten des Erwerbs (neben dem Kaufpreis, Restrukturierungskosten und Beraterkosten) und dessen Finanzierung. Um einen angemessenen Preis für die Übernahme bestätigt zu bekommen, sollte das Management des Erwerbers ein fairness opinion, also die Stellungnahme eines unabhängigen Gutachters, einholen.

Die Folgen für die Arbeitnehmer der beteiligten Gesellschaften. Insbesondere die Mitbestimmungen besonderer Gremien wie z.B. der Betriebsrat bzw. dessen Neubildung bei Überschreitung bestimmter Arbeitnehmeranzahl.

Die Folgen für das Management, demnach Aufhebungsvereinbarungen/Errichtung oder Neuverhandlungen mit den Geschäftsführern/Vorstände/Aufsichtsräte etc.

Das Vorliegen aller notwendigen rechtlichen (insbesondere Beschluss durch die Gesellschafterversammlung/Hauptversammlung) und behördlichen Genehmigungen (insbesondere nationale oder europäische Kartellbehörde) bzw. die Einhaltung der dazu vorgegebenen Fristen.

Nicht zu unterschätzen ist die Sicherstellung der Transaktion nach erfolgtem Vertragsschluss, um ggf. mögliche Gesetzesänderungen (insbesondere im Steuerrecht) und damit verbundene mögliche Nachteile zuvorzukommen.

Unterliegt die Transaktion der Fusionskontrolle? bzw. ist hierfür die durch die EU-Kommission oder die nationale Kartellbehörde für die Überprüfung des Zusammenschlusses zuständig? Es gilt gem. § 39 Abs. 1 Gesetz gegen Wettbewerbsbeschränkungen (GWB) eine generelle präventive Kontrolle der Zusammenschlüsse. Die Vorschriften der Fusionskontrolle gelten dann nicht, soweit sich eine Gesellschaft, die nicht abhängig ist und im letzten Geschäftsjahr weltweit Umsatzerlöse von weniger als 10 Mio. Euro erzielt hat, mit einer anderen Gesellschaft zusammenschließt, § 35 Abs. 2 GWB.

Wie läuft die Beratung ab, was kann ich erwarten?

Zunächst wird mit dem Auftraggeber oder seinen Vertreter ein Beratungsgespräch über die Vorstellung der Transaktion und die Interessen geführt.

Anschließend wird die Gesellschaft aufgesucht und in Augenschein genommen, um einen ersten Überblick über die Mitarbeiter, Wirtschaftsgüter, Standort etc. zu erhalten.

Die Beratungskosten werden individuell ausgehandelt.

In der Regel werden die Kosten von dem Auftraggeber übernommen, sollte jedoch eine Einigung zwischen den Parteien stattfinden und die Unternehmenstransaktion durch eine Kanzlei insgesamt abgewickelt werden soll, so können die Kosten auch geteilt werden.

Durch Kooperationen erweitern wir unsere Kompetenzen neben der Rechtsberatung auch auf Steuerberatung und Wirtschaftsprüfung. Dennoch bleiben wir Ihre Ansprechpartner.